高盛警告,如果年底前不能新增500万桶/日的产量,全球将面临石油库存短缺的困局。

众所周知,由于阿联酋与沙特阿拉伯和俄罗斯未能弥合分歧,7月的OPEC+会议悬而未决。

阿联酋要求从2022年4月起提高产量基线,而沙特阿拉伯和俄罗斯要求延长减产期限。双方互不相让。

高盛的大宗商品策略师达米安·库尔瓦林(Damien Courvalin)最近几个月一直极度看好油价,注意到这一进展后,他承认,尽管协议未能达成给OPEC+的生产路径带来了不确定性,他的基本假设仍然是:

“直到2022年第一季度,产量将逐步增加,以满足产油国自身的利益,布伦特原油价格在今年夏季达到80美元/桶。”

展望未来,高盛预测,随着谈判戛然而止,结果可能有两种:

1)随着现货市场趋紧,未来几个月油价仍将上涨。

2)欧佩克+产量将高于明年全球石油市场所需的产量。

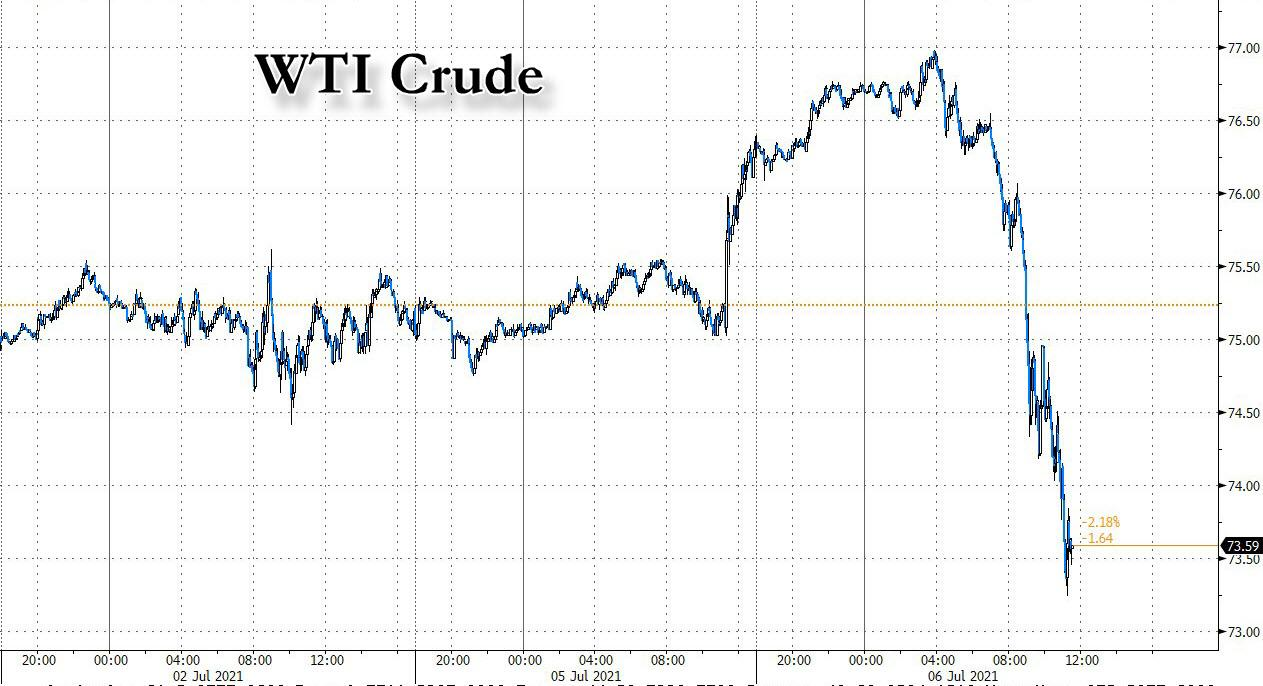

尽管如此,高盛警告称,随着8月官方石油售价(OSP)的发布,价格波动率很可能上升——这可以从周二WTI原油价格的剧烈反应中清楚地看到,官方石油售价将是影响油价的下一个关键因素。

但高盛报告中最重要的一点是,OPEC+会议已经如此戏剧化,更糟糕的是,除非在年底前新增500万桶/日的产量,否则世界还将陷入更大的困境:

“尽管新的欧佩克+价格战的威胁也不可忽视,但其对油价的负面影响将被全球市场250万桶/日的供应赤字所抑制。而为了避免极低库存,年底前需要再增加500万桶/日的产量。”

库尔瓦林写道,总的来说,撇开这场OPEC+闹剧不谈,阿联酋与沙特和俄罗斯之间的分歧似乎是可以解决的,因为他们都同意在年底前增加产量。然而2022年石油平衡的不确定性仍然很高,因此他们并没有在周二给出任何长期承诺。

高盛预计,如果2021年下半年石油产量保持稳步增长——略高于此前预计的50万桶/日,且2022年第一季度保持相似的增产速度,就有望结束石油库存趋紧的局面,目前库存量已经降至2013年以来的最低水平。

值得注意的是,高盛预计需求上升,与此同时,美国页岩生产受到ESG(关注企业环境、社会和治理绩效的投资理念)的抑制,且许多欧佩克+产油商因投资不足而预期产能下降,很大程度上将导致全球生产复苏缓慢。

高盛认为,这将进一步使得阿联酋,沙特和俄罗斯的产量达到或接近季度平均水平,正好符合他们的期望。

一直看涨的库尔瓦林还写道,最近的僵局使其不得不考虑OPEC+修改增产路线的可能性。

以高盛的定价模型来看,在增产延迟的情况下,高盛预测原油价格将上涨3美元/桶;而在发生价格战和设置更高配额的情况下,高盛将油价预期下调9美元/桶。

更重要的是,与去年不同,价格战爆发的概率很低。

高盛认为,石油库存短缺将大大削弱这种可能性。

总而言之,高盛预计2022年OPEC+产量将增加,届时布伦特原油价格将稳定在75美元/桶,高于12月22日到期布伦特原油期货当前的价格(68.6美元/桶)。

与此同时,即使明年石油产量预计会上升,但石油市场供应紧俏仍将提振今年夏季油价上涨。

最后,高盛列出了OPEC+持续僵持的四种可能结果:

1. 上周讨论的增产协议仍有可能在未来几周达成,这与高盛对2021年下半年的基本预期一致,即每月增产40万桶/日,以抵消伊朗出口的潜在增长,预计今年夏天布伦特原油价格将达到80美元/桶。

2. 如果OPEC+不能在未来几周内达成协议,那么8月份的产量将维持在7月份的水平,比预期少50万桶/日。如果是在9月份增产100万桶/日,预计届时油价仅上调1美元/桶。但是,如果从9月份开始只增产50万桶/日,那么油价涨幅将为3美元/桶。

3. 假如阿联酋如愿提高产量基线,那么新的基准可能会参考沙特和俄罗斯的计算方法,即以2020年4月的产量为基础重新计算产出目标。这意味着将减产基线从317万桶/日提高到360万桶/日。如果阿联酋能在8月份按新基准生产,预计OPEC+整体将增产55万桶/日,这意味着油价将比预期值下降3美元/桶。

4. 万一目前的僵局直接导致价格战爆发,那么OPEC+主要产油国或将在2个月后恢复到2020年4月20日的产量水平。这意味着与我们的预测相比,将增加360万桶/日的产量,两个月后油价将较预期下调6美元/桶。