近期,华尔街投行一直在提高对石油的长期价格预测,且预计涨幅在10美元以上。华尔街一些大宗商品交易部门得出共识,低油价时代将一去不复返。

尽管美国页岩气革命在很长一段时间里都压制着国际高昂的油价,但这种情况恐怕维持不了多久了。当前市场的注意力集中在气候变化和化石燃料投资意愿锐减的问题上。需求强劲的情形下,石油公司非但没有增加供应,反而面临资本支出受限问题,这导致用于提升新产能的结构性投资不足,或将使油价长期维持高位。

高盛集团大宗商品研究全球主管Jeff Currie表示:

“我给客户的建议是继续做多石油,直到找到它的价格平衡点,这意味着将有新的供应注入市场。我们认为价格平衡点在现价上方,因为石油公司的资本支出和投资还没有大幅增加。”

供应缺口并不是新鲜事。2014年油价暴跌以来,分析师们预测在投资不足条件下,需求或超过供给。但疫情初期引发的能源价格暴跌打压了石油公司的投资热情,加上日渐紧迫的环境问题,让人们有理由相信这一次的石油供应短缺与以往不同。

全球石油和天然气钻井平台的数量可能已经从去年油价暴跌时的低点回升,但与2020年初相比仍下降了30%以上。美国油服贝克休斯(Baker Hughes Co.)称,尽管总体油价接近7年高点,但目前的钻井数量与2016年的水平相当。

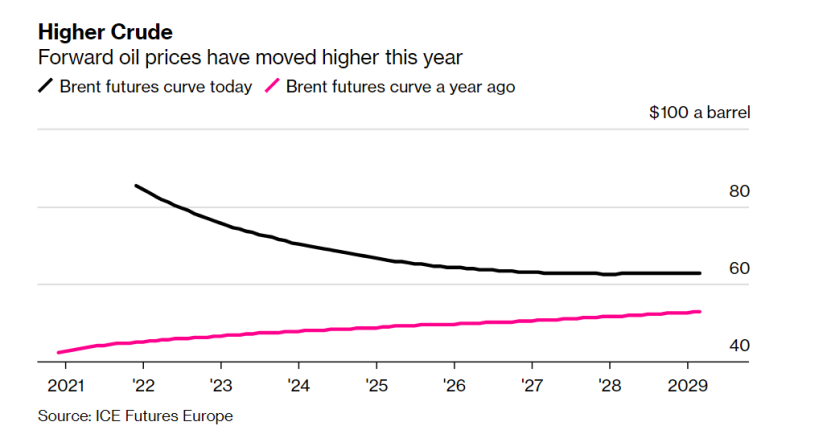

在预计油价持续高企的银行中,高盛表示2023年油价或涨至85美元/桶。摩根士丹利上周将其对油价的长期预测上调10美元至70美元/桶,法国巴黎银行预计2023年油价将接近80美元/桶。加拿大皇家银行资本市场公司(RBC Capital Markets)等其他银行认为,原油目前正处于结构性牛市的初始阶段。

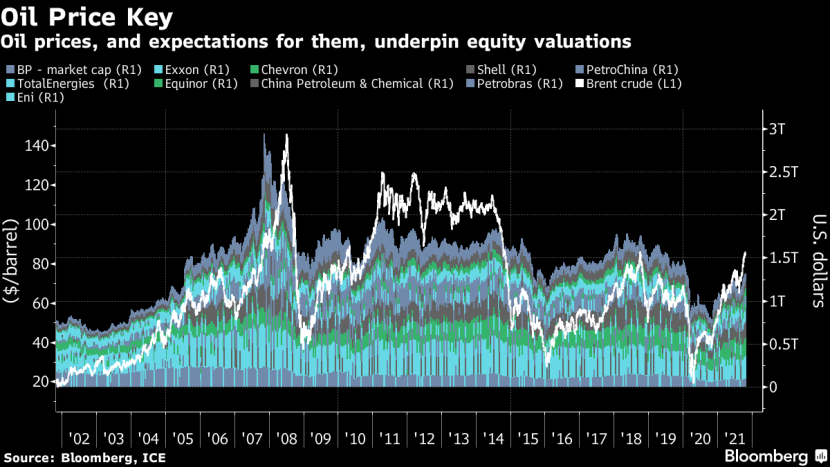

乐观的油价预期也为荷兰皇家壳牌和英国石油公司等大型国际石油公司价值数千亿美元的股票估值提供了支撑。

但是金融机构投资者对石油公司的兴趣在急剧下降。上周,法国最大的银行表示,从明年年初开始,它们将限制页岩油气行业的融资。

并非所有人都支持油价保持高位的观点。花旗集团本月在一份报告中说,长期来看,油价低于30美元/桶或高于60美元/桶似乎是不可持续的。包括花旗集团商品研究主管莫尔斯(Ed Morse)在内的分析师表示,如果油价长期维持在50美元/桶以上,或将增加700万桶/日的额外供应。他们说:

“中期来看,成本指标始终指向40-55美元/桶的合理价格区间。”

但也有人认为石油供需趋势正在转变,尤其是考虑到美国近些年的变化,美国实际上已成为一个漂浮不定的生产国。

一方面,公开上市的美国页岩油公司在产量增长方面仍然受限,市值最大的独立页岩油生产商——EOG能源公司今年2月宣布计划增产时,其股价随即暴跌,跌幅居标普500指数成分股公司之最。从那之后,几乎没有生产商发表类似的言论。

另一方面,油田产量下降的影响日益明显。11月份,西得克萨斯油田成为美国陆上唯一一个产量同比大幅增长的油田。美国能源信息署(EIA)数据显示,其他油田产量同比要么持平,要么下降。

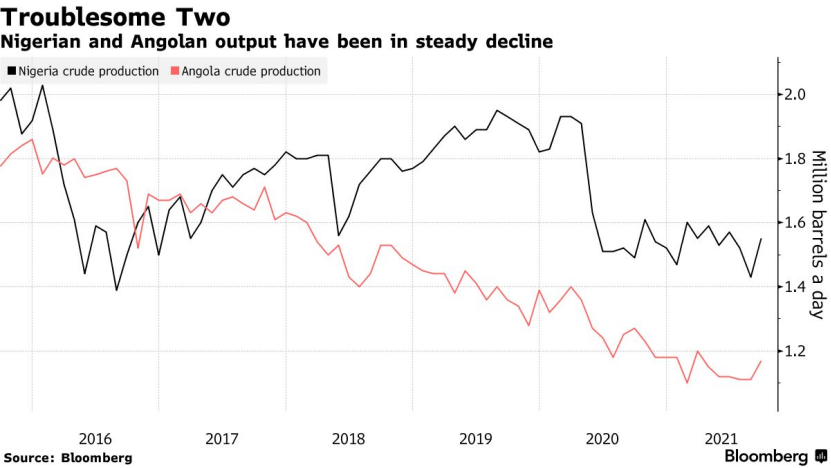

尽管一些OPEC+主要产油国可以在明年动用其闲置的石油产能。但包括尼日利亚和安哥拉在内的其他产油国已经表现出增产困难的迹象。

法巴银行大宗商品策略主管David Martin表示:

“人们充分相信页岩气可以取之不尽用之不竭。但我心里一直存有疑虑。”

化石燃料投资正在逐步撤离,问题转向了需求面,预计需求在短期内不会很快见顶。

国际能源署本月早些时候表示,如果需求继续增长,目前的化石燃料支出将不足以支撑日益增长的需要。在当前的政策下,石油需求或在2030年回落。而据摩根士丹利估计,到2025年,石油供应或停止扩张,这将导致石油市场出现巨大的供应缺口。

摩根士丹利油气策略师Martijn Rats表示:

“我们正朝着净零排放的目标前进,与此同时,需求并未下降。在接下来的10年里,全球原油需求将超过1亿桶/日,而以目前的投资水平,我们根本无法达到足够的供应。”

高盛分析师在报告中表示,全球石油需求已超过9900万桶/日,随着亚洲市场复苏,预计很快就能达到疫情爆发前的1亿桶/日水平。天然气需求向石油转换可能会为推动石油消费增长至少100万桶/日,天然气远期合约将在整个冬季推动这一水平。

高盛预计布伦特原油期货到年底将达到90美元/桶,这一变化可能会令高盛的预期继续上调,但这并不是基本预测情境。高盛预计,即使冬季气温比平均水平低,今年冬季石油的需求仍将保持在疫情爆发前的水平。